Видеоролики:

Налоговые льготы для многодетных семей

Налоговые вычеты

Межрайонная инспекция ФНС России №7

по Саратовской области

информирует о проведении с 1 января 2026 года

Декларационной кампании по доходам, полученным в 2025году.

В соответствии со статьей 228 и статьей 229 Налогового кодекса РФ все категории граждан, обязанные отчитаться о полученных в 2025 году доходах, должны представить декларацию по форме 3-НДФЛ (утверждена Приказом ФНС России от 20.10.2025 г . N ЕД-7-11/913@ в налоговую инспекцию по месту жительства не позднее 30 апреля 2026 года.

Как вносятся коды ОКВЭД в реестры ЕГРЮЛ и ЕГРИП

С 1 сентября 2025 года изменился порядок внесения и отражения в ЕГРЮЛ и ЕГРИП сведений о кодах по ОКВЭД. Соответствующие изменения внесены Федеральным законом от 28.12.2024 № 529-ФЗ, который установил новые правила взаимодействия бизнеса с Росстатом, ФНС России и СФР. Законом предусмотрен поэтапный переход на новый порядок определения кодов ОКВЭД в период с 2026 по 2028 годы.

Ранее в реестрах отражались сведения о кодах по ОКВЭД, указанных хозяйствующими субъектами в заявлениях о государственной регистрации.

Теперь в реестрах ЕГРЮЛ и ЕГРИП будут содержаться два типа кодов по ОКВЭД: заявительные и отчетные.

Коды по ОКВЭД заявительного типа определяются хозяйствующим субъектом самостоятельно и вносятся в ЕГРЮЛ и ЕГРИП в соответствии с документами, представленными при государственной регистрации.

Коды по ОКВЭД отчетного типа с указанием их процентных долей вносятся в ЕГРЮЛ и ЕГРИП на основании сведений, поступивших из Росстата, в течение трех рабочих дней.

Следует отметить, что Росстат на основании первичных статистических данных, поданных хозяйствующим субъектом, рассчитает процентные доли по кодам ОКВЭД и определит основной вид деятельности в соответствии с Правилами определения кодов по Общероссийскому классификатору видов экономической деятельности, утвержденными постановлением Правительства Российской Федерации от 27.05.2025 № 728.

Росстат с 2026 года представляет указанные сведения в ФНС России ежегодно не позднее 10 апреля.

В выписках из ЕГРЮЛ и ЕГРИП коды по ОКВЭД заявительного типа отражаются с сентября 2025 года.

С 2026 года в выписках из ЕГРЮЛ и ЕГРИП будут отражаться коды по ОКВЭД отчетного типа (по мере поступления сведений от Росстата), а также коды по ОКВЭД заявительного типа (содержатся в реестрах с сентября 2025 года).

Любое заинтересованное лицо может получить в электронном виде выписки из ЕГРЮЛ и ЕГРИП, содержащие в том числе сведения о кодах по ОКВЭД без указания их процентных долей, на сайте ФНС России в сервисах «Предоставление сведений из ЕГРЮЛ/ЕГРИП в электронном виде» и «Прозрачный бизнес».

Напоминаем, что в соответствии с законом содержащиеся в ЕГРЮЛ и ЕГРИП сведения о процентных долях видов экономической деятельности в открытом доступе не размещаются. Юридические лица и индивидуальные предприниматели могут получить в электронном виде выписку из ЕГРЮЛ и ЕГРИП, содержащую в том числе сведения о кодах по ОКВЭД с их процентными долями, только в отношении себя с использованием сервиса «Государственная онлайн-регистрация бизнеса». Органы государственной власти, иные государственные органы, органы местного самоуправления, органы государственных внебюджетных фондов, Банк России, суды могут получить в электронном виде выписку из ЕГРЮЛ и ЕГРИП, содержащую в том числе сведения о кодах по ОКВЭД с их процентными долями, с использованием видов сведений в СМЭВ.

Подробнее о кодах ОКВЭД в ЕГРЮЛ и ЕГРИП

Уважаемые налогоплательщики – индивидуальные предприниматели!

Межрайонная ИФНС России №7 по Саратовской области напоминает, что индивидуальные предприниматели, применяющие специальные налоговые режимы, освобождаются от уплаты налога на имущество физических лиц, в отношении имущества, используемого для осуществления предпринимательской деятельности, за исключением объектов имущества, включенных в перечень, определяемый в соответствии с пунктом 7 статьи 378.2 Налогового Кодекса Российской Федерации (далее – НК РФ).

Кроме того, не являются объектами налогообложения транспортным налогом тракторы, самоходные комбайны всех марок, специальные автомашины, зарегистрированные на сельскохозяйственных товаропроизводителей и используемые при сельскохозяйственных работах для производства сельскохозяйственной продукции (пункт 5 статьи 358 НК РФ).

Подать заявление о предоставлении налоговой льготы с приложением документов, подтверждающих использование объектов недвижимого имущества и транспортных средств в предпринимательской деятельности в налоговый орган можно любым удобным способом: через Личный кабинет налогоплательщика; почтовым сообщением; путем личного обращения в любую налоговую инспекцию; через уполномоченный МФЦ.

Получая заработную плату в конверте,

вы рискуете лишиться работы и социальных гарантий.

Межрайонная ИФНС России № 7 по Саратовской области напоминает, что выплата работодателем заработной платы в конвертах – это уход от ответственности перед своими работниками и один из способов уклонения от уплаты страховых взносов и НДФЛ.

- неоплаченные больничные листы и отпуск;

- отсутствие доплаты за дополнительную работу;

- риск увольнения без выплаты полной заработной платы;

- отсутствие права на достойную пенсию;

-невозможность в полной мере воспользоваться правом на получение социальных и имущественных вычетов;

- отказ в социальных выплатах при несчастных случаях;

- риск не получить одобрение кредита на нужную сумму;

- получение займа или ипотеки под более высокий процент.

Уважаемые налогоплательщики – физические лица!

Межрайонная ИФНС России №7 по Саратовской области напоминает, что в соответствии с подпунктами 4, 9, 9.1 - 9.5, 13 пункта 1 статьи 407 Налогового кодекса Российской Федерации (далее – НК РФ) участникам СВО и членам их семей предоставляется льгота по налогу на имущество физических лиц.

Статьей 407 НК РФ установлено, в частности, что право на налоговую льготу имеют следующие категории налогоплательщиков:

а) ветераны боевых действий (подпункт 4 пункта 1 статьи 407 НК РФ);

б) члены семей военнослужащих, потерявших кормильца, признаваемые таковыми в соответствии с Федеральным законом от 27.05.1998 № 76-ФЗ «О статусе военнослужащих» (подпункт 9 пункта 1 статьи 407 НК РФ);

в) участники СВО и члены их семей, указанные в подпунктах 9.1 - 9.5 пункта 1 статьи 407 НК РФ;

г) родители и супруги военнослужащих и государственных служащих, погибших при исполнении служебных обязанностей (подпункт 13 пункта 1 статьи 407 НК РФ).

Согласно пункту 1.1 статьи 407 НК РФ, к членам семей, указанных в подпунктах 9.4 и 9.5 пункта 1 статьи 407 НК РФ, относятся супруг (супруга), несовершеннолетние дети, дети старше 18 лет, ставшие инвалидами до достижения ими возраста 18 лет, дети в возрасте до 23 лет, обучающиеся в образовательных организациях по очной форме обучения, лица, находящиеся на иждивении.

Налоговая льгота предоставляется:

а) в размере подлежащей уплате суммы налога на имущество физических лиц в отношении объекта налогообложения, находящегося в собственности налогоплательщика и не используемого налогоплательщиком в предпринимательской деятельности (пункт 2 статьи 407 НК РФ);

б) в отношении одного объекта налогообложения каждого вида вне зависимости от количества оснований для применения налоговых льгот (пункт 3 статьи 407 НК РФ).

При этом налоговая льгота предоставляется в отношении следующих видов объектов налогообложения (пункт 4 статьи 407 НК РФ):

- квартира, часть квартиры или комната;

- жилой дом или часть жилого дома;

- помещение или сооружение, указанные в подпункте 14 пункта 1 статьи 407 НК РФ;

- хозяйственное строение или сооружение, указанные в подпункте 15 пункта 1 статьи 407 НК РФ;

- гараж или машино-место.

Налоговая льгота не предоставляется в отношении объектов налогообложения, указанных:

- в подпункте 2 пункта 2 статьи 406 НК РФ (т.е. в отношении торгово-офисных объектов, включенных в перечень, определяемый в соответствии с пунктом 7 статьи 378.2 НК РФ; в отношении объектов, предусмотренных абзацем вторым пункта 10 статьи 378.2 НК РФ), за исключением гаражей и машино-мест, расположенных в таких объектах налогообложения;

- в подпункте 2.1 пункта 2 статьи 406 НК РФ (т.е. в отношении объектов налогообложения, кадастровая стоимость каждого из которых превышает 300 миллионов рублей, за исключением объектов незавершенного строительства, проектируемым назначением которых является многоквартирный дом) (пункт 5 статьи 407 НК РФ).

Действие положений подпунктов 9.1 - 9.4 пункта 1, пунктов 1.2 и 1.3 статьи 407 НК РФ распространяется на правоотношения, связанные с исчислением налога на имущество физических лиц за налоговые периоды 2022 - 2025 годов.

С учетом изложенного перерасчет налога в связи с предоставлением налоговой льготы для категорий лиц, указанных в подпунктах 9.1 - 9.4 пункта 1 статьи 407 НК РФ, проводится начиная с налогового периода, в котором у налогоплательщика возникло право на налоговую льготу, но не ранее налогового периода 2022 года.

Подать заявление о предоставлении налоговой льготы в налоговый орган можно любым удобным способом: через «Личный кабинет налогоплательщика»; почтовым сообщением в налоговую инспекцию; путем личного обращения в любую налоговую инспекцию; через МФЦ, с которым налоговым органом заключено соглашение о возможности оказания соответствующей услуги.

Межрайонная инспекция ФНС России №7

по Саратовской области

информирует о проведении с 1 января 2026 года

Декларационной кампании по доходам, полученным в 2025году.

В соответствии со статьей 228 и статьей 229 Налогового кодекса РФ все категории граждан, обязанные отчитаться о полученных в 2025 году доходах, должны представить декларацию по форме 3-НДФЛ (утверждена Приказом ФНС России от 20.10.2025 г . N ЕД-7-11/913@ в налоговую инспекцию по месту жительства не позднее 30 апреля 2026 года.

По возникающим вопросам необходимо обращаться по телефону Единого Контакт-центра ФНС России: 8-800-222-22-22 или непосредственно в налоговую инспекцию по тел. 8(8453) 56-45-12, доп. 2223, 2118, 2119, 2138, 2306.

Получить информацию о задолженности по налогам можно

по SMS или электронной почте

Удобнее всего направить свое согласие можно с помощью электронного сервиса ФНС России «Личный кабинет налогоплательщика для физических лиц».

Для этого необходимо перейти на закладку «Обращения», выбрать «Прочие ситуации», нажать на «Согласие (отказ) на информирование о наличии недоимки и (или) задолженности по пеням, штрафам, процентам», и определиться с подходящим видом информирования (по номеру телефона и (или) по электронной почте). Далее налогоплательщик подтверждает свое согласие, подписывая его электронно-цифровой подписью (оформляется совершенно бесплатно в «Личном кабинете»).

Информирование будет проводиться с помощью SMS-сообщений или по электронной почте не чаще одного раза в квартал при условии получения согласия на такое информирование.

Форма согласия утверждена приказом ФНС России от 30.11.2022

№ЕД-7-8/1135@.

Более подробную информацию можно получить в любом налоговом органе, а также по телефону единого контакт-центра ФНС России 8-800-222-22-22.

Уважаемые налогоплательщики – физические лица!

Межрайонная ИФНС России №7 по Саратовской области уведомляет о вступлении в законную силу Федерального закона от 28.11.2025 № 425-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации (далее – НК РФ), отдельные законодательные акты Российской Федерации и признании утратившими силу законодательных актов (отдельных положений законодательных актов) Российской Федерации», который предусматривает изменения по земельному налогу в части предоставления вычета участникам СВО и членам их семей.

В соответствии с подпунктами 4, 4.1 пункта 5 статьи 391 НК РФ налоговый вычет предоставляется налогоплательщикам земельного налога, относящимся к одной из следующих категорий:

- ветеранов и инвалидов боевых действий;

- участники СВО и члены их семей, указанные в подпунктах 9.1 - 9.5 пункта 1 статьи 407 НК РФ.

Уважаемые налогоплательщики – физические лица!

Межрайонная ИФНС России №7 по Саратовской области уведомляет о вступлении в законную силу Федерального закона от 28.11.2025 № 425-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации (далее – НК РФ), отдельные законодательные акты Российской Федерации и признании утратившими силу законодательных актов (отдельных положений законодательных актов) Российской Федерации», который предусматривает изменения по транспортному налогу в части предоставления льгот участникам СВО и членам их семей.

В соответствии с подпунктами 1, 2 пункта 2.1 статьи 361.1 НК РФ от налогообложения транспортным налогом освобождаются:

- ветераны боевых действий;

- лица, указанные в подпунктах 9.1 - 9.5 пункта 1 статьи 407 НК РФ, т.е.:

а) лица, принимающие (принимавшие) участие в СВО:

лица, проходящие службу в войсках национальной гвардии Российской Федерации и имеющие специальные звания полиции, сотрудники органов внутренних дел Российской Федерации;

военнослужащие, а также граждане, заключившие контракт о пребывании в добровольческом формировании (о добровольном содействии в выполнении задач, возложенных на Вооруженные Силы Российской Федерации или войска национальной гвардии Российской Федерации) либо заключившие контракт (имеющие иные правоотношения) с организациями, содействующими выполнению задач, возложенных на Вооруженные Силы Российской Федерации;

б) лица, выполняющие (выполнявшие) возложенные на них задачи на территориях Украины, Донецкой Народной Республики, Луганской Народной Республики, Запорожской области и Херсонской области в период проведения СВО:

сотрудники Следственного комитета Российской Федерации, федеральной противопожарной службы Государственной противопожарной службы, уголовно-исполнительной системы Российской Федерации, органов принудительного исполнения Российской Федерации;

сотрудники органов внутренних дел Российской Федерации;

прокурорские работники;

военнослужащие спасательных воинских формирований федерального органа исполнительной власти, уполномоченного на решение задач в области гражданской обороны;

в) военнослужащие органов федеральной службы безопасности, войск национальной гвардии Российской Федерации, лица, проходящие службу в войсках национальной гвардии Российской Федерации и имеющие специальные звания полиции, сотрудники органов внутренних дел Российской Федерации, выполняющие (выполнявшие) задачи по оказанию содействия органам федеральной службы безопасности на участках, примыкающих к районам проведения СВО;

г) члены семей:

лиц, указанных в подпунктах 9.1 - 9.3 пункта 1 статьи 407 НК РФ;

граждан, призванных на военную службу по мобилизации в Вооруженные Силы Российской Федерации;

военнослужащих органов федеральной службы безопасности, органов государственной охраны, проходящих военную службу по контракту в воинских частях, органах, организациях, учреждениях и подразделениях, дислоцированных (расположенных) на территориях Донецкой Народной Республики, Луганской Народной Республики, Запорожской области и Херсонской области, либо направленных (командированных) на срок не менее трех месяцев для временного исполнения обязанностей по вакантным воинским должностям в этих воинских частях, органах, организациях, учреждениях и подразделениях;

д) члены семей:

лиц, указанных в подпунктах 9.1 - 9.3 пункта 1 статьи 407 НК РФ, лиц, относящихся к ветеранам боевых действий в соответствии с подпунктами 2.3 и 9 пункта 1 статьи 3 Федерального закона от 12.01.1995 № 5-ФЗ «О ветеранах», погибших (умерших) в период участия в СВО (при выполнении задач в период проведения СВО). К числу погибших относятся также лица, умершие до истечения одного года со дня их увольнения с военной службы (увольнения со службы, прекращения трудового договора или иных правоотношений), вследствие увечья (ранения, травмы, контузии) или заболевания, полученных ими в период проведения СВО (при выполнении задач в период проведения СВО);

лиц, погибших (умерших) в связи с участием в боевых действиях в составе Вооруженных Сил Донецкой Народной Республики, Народной милиции Луганской Народной Республики, воинских формирований и органов Донецкой Народной Республики и Луганской Народной Республики начиная с 11 мая 2014 года.

Согласно пункту 2.2 статьи 361.1 НК РФ, условия предоставления налоговой льготы аналогичны условиям, которые указаны в пункте 1.1 статьи 407 НК РФ для предоставления льготы по налогу на имущество физических лиц в отношении участников СВО и членов их семей, а именно: к членам семей, указанных в подпунктах 9.4 и 9.5 пункта 1 статьи 407 НК РФ, относятся супруг (супруга), несовершеннолетние дети, дети старше 18 лет, ставшие инвалидами до достижения ими возраста 18 лет, дети в возрасте до 23 лет, обучающиеся в образовательных организациях по очной форме обучения, лица, находящиеся на иждивении.

На основании пункта 2.3 статьи 361.1 НК РФ, налоговая льгота в виде освобождения от налогообложения предоставляется в отношении одного транспортного средства по выбору налогоплательщика вне зависимости от количества оснований для применения налоговых льгот.

При непредставлении налогоплательщиком, имеющим право на налоговую льготу, уведомления о выбранном объекте налогообложения налоговая льгота предоставляется в отношении одного объекта налогообложения каждого вида с максимальной исчисленной суммой налога (пункт 2.2 статьи 361.1 НК РФ).

Налоговая льгота не предоставляется в отношении легковых автомобилей, сумма налога в отношении которых исчисляется с учетом повышающего коэффициента, указанного в пункте 2 статьи 362 НК РФ (т.е. легковых автомобилей средней стоимостью от 10 миллионов рублей), а также водных (за исключением моторных лодок) и воздушных транспортных средств (пункт 2.3 статьи 361.1 НК РФ).

Действие положений подпунктов 1 и 2 пункта 2.1, пунктов 2.2 и 2.3 статьи 361.1 НК РФ распространяется на правоотношения, связанные с исчислением транспортного налога за налоговые периоды 2022 - 2025 годов.

С учетом изложенного перерасчет налога в связи с предоставлением налоговой льготы проводится налоговым органом в соответствии с пунктом 8 статьи 362 НК РФ начиная с налогового периода, в котором у налогоплательщика возникло право на налоговую льготу, но не ранее налогового периода 2022 года.

Подать заявление о предоставлении налоговой льготы в налоговый орган можно любым удобным способом: через «Личный кабинет налогоплательщика»; почтовым сообщением в налоговую инспекцию; путем личного обращения в любую налоговую инспекцию; через МФЦ, с которым налоговым органом заключено соглашение о возможности оказания соответствующей услуги.

С 2026 года единым документом о постановке на учет

в налоговом органе станет выписка

С 1 января 2026 года свидетельство о постановке на учет в налоговом органе упраздняется. Для физических лиц подтверждать постановку на учет будет выписка из ЕГРН (Единого государственного реестра налогоплательщиков). Но выданные ранее свидетельства менять не придется, они сохраняют свою силу.

Электронная выписка из ЕГРН содержит данные о фамилии, имени, отчестве, дате рождения идентифицируемого лица и ИНН. Она подписывается усиленной квалифицированной электронной подписью и равнозначна выписке на бумаге, подписанной собственноручной подписью должностного лица и заверенной печатью налогового органа.

Упраздняются также уведомления о постановке на учет или снятии с учета, направляемые организациям, индивидуальным предпринимателям и физическим лицам.

Наряду с выпиской из ЕГРН постановку на учет или снятие с учета в налоговом органе будут подтверждать выписка из ЕГРЮЛ (Единого государственного реестра юридических лиц), выписка из государственного реестра аккредитованных филиалов, представительств иностранных юрлиц и выписка из ЕГРИП (Единого государственного реестра индивидуальных предпринимателей).

По итогам процедур постановки на учет или снятия с учета в налоговом органе, начатых до 1 января 2026 года и не законченных по состоянию на эту дату, вместо свидетельств и уведомлений будут выдаваться выписки.

ФНС России напоминает, как вносятся коды ОКВЭД

в реестры ЕГРЮЛ и ЕГРИП

С 1 сентября 2025 года изменился порядок внесения и отражения в ЕГРЮЛ и ЕГРИП сведений о кодах по ОКВЭД. Соответствующие изменения внесены Федеральным законом от 28.12.2024 № 529-ФЗ.

В реестрах ЕГРЮЛ и ЕГРИП теперь содержатся два типа кодов по ОКВЭД: заявительные и отчетные. Первые определяются хозяйствующим субъектом самостоятельно и вносятся в ЕГРЮЛ и ЕГРИП в соответствии с документами, представленными при государственной регистрации. Они отражаются в выписках из ЕГРЮЛ и ЕГРИП с сентября 2025 года.

Подробнее о кодах ОКВЭД в ЕГРЮЛ и ЕГРИП

Возможность оформить льготы

по транспортному, земельному и имущественному налогам физических лиц.

Уточнить какие льготы действуют в том или ином муниципальном образовании региона позволяет электронный сервис ФНС России(www.nalog.gov.ru) «Справочная информация о ставках и льготах по имущественным налогам».

Заявление можно предоставить лично в налоговый орган, направить по почте или обратиться за соответствующей услугой

в обособленные центры предоставления государственных и муниципальных услуг (МФЦ).

Однако наиболее удобным способом является направление заявления

в электронной форме через «Личный кабинет налогоплательщика

для физических лиц»(www.nalog.gov.ru).

Пароль для доступа к сервису можно получить в любой налоговой инспекции при предъявлении удостоверения личности. Пользователи Портала государственных и муниципальных услуг «Госуслуги» могут воспользоваться «Личным кабинетом» без необходимости посещения налоговых органов. Для этого можно ввести свой логин и пароль,

которые используются для входа на портал. В случае, если заявление

о предоставлении льготы направлялось ранее и в нем не был указан период использования указанной льготы, то снова предоставлять заявление

не требуется.

В этом случае налоговые органы применят льготу самостоятельно.

Межрайонная ИФНС России №7 по Саратовской области обращает внимание, что в настоящее время Вы можете получать налоговые уведомления на уплату имущественных налогов и требования об уплате задолженности:

- в сервисе «Личный кабинет налогоплательщика для физических лиц

-через личный кабинет Единого портала государственных и муниципальных услуг.

услуг.

Государственные услуги ФНС России

можно получить через отделения ГАУСО «МФЦ»

В обособленных подразделениях ГАУСО «МФЦ» осуществляется представление следующих государственных услуг Федеральной налоговой службы:

Государственная регистрация юридических лиц, физических лиц в качестве индивидуальных предпринимателей и крестьянских (фермерских) хозяйств;

-

Предоставление заинтересованным лицам сведений, содержащихся в реестре дисквалифицированных лиц;

-

Предоставление выписки из Единого государственного реестра налогоплательщиков (в части предоставления по запросам физических и юридических лиц выписок из указанного реестра, за исключением сведений, содержащих налоговую тайну);

-

Предоставление сведений и документов, содержащихся в ЕГРЮЛ и ЕГРИП(в части предоставления по запросам физических и юридических лиц выписок из указанных реестров, за исключением выписок, содержащих сведения ограниченного доступа);

-

Бесплатное информирование (в том числе в письменной форме) налогоплательщиков, плательщиков сборов, плательщиков страховых взносов и налоговых агентов о действующих налогах и сборах, страховых взносах, законодательстве Российской Федерации;

-

Прием заявления физического лица о предоставлении налоговой льготы по транспортному налогу, земельному налогу, налогу на имущество физических лиц;

-

Прием уведомления о выбранных объектах налогообложения, в отношении которых предоставляется налоговая льгота по налогу на имущество физических лиц;

-

Приём уведомления о выбранном земельном участке, в отношении которого применяется налоговый вычет по земельному налогу;

-

Приём заявления о выдаче налогового уведомления;

-

Прием заявления о гибели или уничтожении объекта налогообложения по налогу на имущество физических лиц.

-

Прием заявления о гибели или уничтожении объекта налогообложения по транспортному налогу;

-

Прием сообщения о наличии объектов недвижимого имущества и (или) транспортных средств, признаваемых объектами налогообложения по соответствующим налогам, уплачиваемым физическими лицами;

-

Прием заявления о прекращении исчисления транспортного налога в связи с принудительным изъятием транспортного средства;

-

Прием заявления физического лица о постановке на учет в налоговом органе и выдача (повторная выдача) физическому лицу свидетельства о постановке на учет;

-

Прием от налогоплательщиков, являющихся физическими лицами, налоговых деклараций по налогу на доходы физических лиц (форма 3 -НДФЛ) на бумажном носителе;

-

Прием запроса о предоставлении справки о наличии по состоянию на дату формирования справки положительного, отрицательного или нулевого сальдо единого налогового счета налогоплательщика, плательщика сбора, плательщика страховых взносов или налогового агента;

-

Прием запроса о предоставлении справки о принадлежности сумм денежных средств, перечисленных в качестве единого налогового платежа;

-

Прием запроса о предоставлении акта сверки принадлежности сумм денежных средств, перечисленных и (или) признаваемых в качестве единого налогового платежа, либо сумм денежных средств, перечисленных не в качестве единого налогового платежа;

-

Прием заявления о доступе к личному кабинету налогоплательщика для физических лиц;

-

Прием согласия налогоплательщика, плательщика сбора, плательщика страховых взносов, налогового агента на информирование о наличии недоимки и (или) задолженности по пеням, штрафам, процентам;

-

Прием заявления налогоплательщика - физического лица

о прекращении исчисления транспортного налога (авансового платежа по налогу) в отношении транспортного средства, находящегося в розыске в связи с его угоном (хищением), транспортного средства, находившегося в розыске в связи с его угоном (хищением), розыск которого прекращен;

-

Прием уведомления налогоплательщика - физического лица о наличии на земельном участке жилищного фонда и (или) объектов инженерной инфраструктуры жилищно-коммунального комплекса, о площади части земельного участка, приходящейся на объект недвижимого имущества, не относящийся к жилищному фонду и (или) к объектам инженерной инфраструктуры жилищно-коммунального комплекса;

-

Прием заявления о перерасчете суммы ранее исчисленного транспортного налога, земельного налога, налога на имущество физических лиц, налога на доходы физических лиц.

Адреса территориальных пунктов МФЦ:

г. Энгельс, пл. Ленина, 48;

г. Маркс, ул. Ленина, 52 «а»;

РП Ровное, ул. К. Маркса, 23 «а»;

РП Степное, ул. 50 лет Победы, 1.

Получить информацию о задолженности по налогам можно

по SMS или электронной почте

Для этого достаточно лишь предоставить согласие налогоплательщика на его информирование налоговым органом.

Удобнее всего направить свое согласие можно с помощью электронного сервиса ФНС России «Личный кабинет налогоплательщика для физических лиц».

Для этого необходимо перейти на закладку «Обращения», выбрать «Прочие ситуации», нажать на «Согласие (отказ) на информирование о наличии недоимки и (или) задолженности по пеням, штрафам, процентам», и определиться с подходящим видом информирования (по номеру телефона и (или) по электронной почте). Далее налогоплательщик подтверждает свое согласие, подписывая его электронно-цифровой подписью (оформляется совершенно бесплатно в «Личном кабинете»).

Информирование будет проводиться с помощью SMS-сообщений или по электронной почте не чаще одного раза в квартал при условии получения согласия на такое информирование.

Форма согласия утверждена приказом ФНС России от 30.11.2022

№ЕД-7-8/1135@.

Более подробную информацию можно получить в любом налоговом органе, а также по телефону единого контакт-центра ФНС России 8-800-222-22-22.

Межрайонная ИФНС России № 7 по Саратовской области извещает

1 декабря истек срок оплаты налоговых уведомлений за 2024год

Узнать о наличии задолженности и оплатить ее в режиме онлайн можно в сервисе «Личный кабинет налогоплательщика для физических лиц» www.nalog.gov.ru по телефону Единого Контакт-центра ФНС России 8-800-222-22-22, на портале госуслуг www.gosuslugi.ru.

Квитанцию для оплаты задолженности можно получить в операционном зале Инспекции и оплатить налоги в отделениях «Почты России», в банках или посредством банковских сервисов.

Чтобы узнать и оплатить просроченные налоги через приложение банка(например Сбербанк Онлайн), Вам необходимо: авторизоваться в приложении «Сбербанк Онлайн», далее перейти в раздел «Платежи»; вкладка «Государство», далее «Налоги»; выбрать «Поиск и оплата налогов ФНС»; выбрать из списка «Поиск и оплата налогов ФНС(поиск просроченных налогов по ИНН)», Ввести ИНН налогоплательщика.

Если просроченная задолженность существует, включая пени по задолженности на текущую дату, то необходимо оплатить.

Если же просроченная задолженность отсутствует, появится окошко «Что-то пошло не так, задолженность в ГИС ГМП не найдена».

К неплательщикам налогов будут применены все меры взыскания задолженности (арест банковских счетов и имущества, взыскание задолженности через Службу судебных приставов, запрет на выезд за границу и прочее).

Во избежание вышеуказанных мер, оплатите налоги как можно скорее!

Что делать, если налоговое уведомление не получено

Владельцы недвижимости или транспортных средств, которые не получали налоговые уведомления за какой-либо налоговый период и не заявляли налоговые льготы в отношении налогооблагаемого имущества, обязаны сообщать о наличии у них данных объектов в любой налоговый орган (форма сообщения утверждена приказом ФНС России от 23.12.2022 № ЕД-7-21/1250@).

Как получить и оплатить налоговое уведомление через ЕПГУ

Получение налоговых уведомлений через ЕПГУ возможно при соблюдении двух условий (пункт 1.2 статьи 21 НК РФ):

- налогоплательщик должен быть зарегистрирован в единой системе идентификации и аутентификации на ЕПГУ;

- налогоплательщик направил через ЕПГУ уведомление о необходимости получения документов от налоговых органов через ЕПГУ (форма такого уведомления утверждена приказом ФНС России от 12.05.2023 № ЕД-7-21/309@).

На основании такого уведомления налоговый орган разместит в личном кабинете пользователя ЕПГУ адресованные ему налоговые уведомления.

Пользователь ЕПГУ сможет оплатить начисления налогов из налогового уведомления онлайн в личном кабинете ЕПГУ.

Что делать, если в налоговом уведомлении

некорректная информация

Сведения о налогооблагаемом имуществе и его владельце (включая характеристики имущества, налоговую базу, правообладателя, период владения) в налоговые органы представляют органы МВД России, осуществляющие регистрацию (миграционный учет) физических лиц по месту жительства (месту пребывания), органы Росреестра, осуществляющие кадастровый учет и государственную регистрацию прав на недвижимое имущество, органы МВД России, МЧС России, Росавиации, Росморречфлота, органы гостехнадзора, осуществляющие регистрацию транспортных средств, органы (учреждения), уполномоченные совершать нотариальные действия, и нотариусы, органы МВД России, осуществляющие выдачу и замену документов, удостоверяющих личность гражданина Российской Федерации и т.п.

Если, по мнению налогоплательщика, в налоговом уведомлении имеется неактуальная (некорректная) информация об объекте имущества или его владельце (в т.ч. о периоде владения объектом, налоговой базе, адресе), то для её проверки и актуализации необходимо обратиться в налоговые органы любым удобным способом:

1) для пользователей личного кабинета налогоплательщика – через этот сервис на сайте ФНС России;

Как проверить налоговые ставки и льготы, указанные

в налоговом уведомлении

Налоговые ставки и льготы устанавливаются нормативными правовыми актами различного уровня:

- по транспортному налогу: главой 28 НК РФ и законами субъектов Российской Федерации по месту нахождения транспортного средства;

- по земельному налогу и налогу на имущество физических лиц: главами 31, 32 НК РФ и нормативными правовыми актами представительных органов муниципальных образований (законами городов федерального значения, нормативными правовыми актами представительного органа федеральной территории "Сириус") по месту нахождения объектов недвижимости.

С информацией о налоговых ставках, налоговых льготах и налоговых вычетах (по всем видам налогов во всех муниципальных образованиях) можно ознакомиться в рубрике «Справочная информация о ставках и льготах по имущественным налогам» на сайте ФНС России (https://www.nalog.ru/rn64/service/tax/) либо обратившись в налоговые органы или в контакт-центр ФНС России (тел. 8 800 – 222-22-22).

Как воспользоваться льготой, неучтенной в налоговом уведомлении

Шаг 1. Проверить, учтена ли льгота в налоговом уведомлении. Для этого изучить содержание граф «Размер налоговых льгот», «Налоговый вычет» в налоговом уведомлении.

Шаг 2. Если в налоговом уведомлении льготы не применены, необходимо выяснить относится ли налогоплательщик к категориям лиц, имеющим право на льготы по объектам в налоговом уведомлении.

Транспортный налог

Освобождение от уплаты налога может быть предусмотрено законами субъектов Российской Федерации для определенных льготных категорий налогоплательщиков (инвалиды, ветераны, многодетные и т.п.), а также статьей 356.1 НК РФ для отдельных категорий налогоплательщиков (в т.ч. лица, имеющие трех и более несовершеннолетних детей, один из родителей (законных представителей) ребенка-инвалида), на которых зарегистрированы транспортные средства, имеющие место нахождения в федеральной территории «Сириус».

С информацией о налоговых льготах можно ознакомиться в рубрике «Справочная информация о ставках и льготах по имущественным налогам» на сайте ФНС России (https://www.nalog.ru/rn64/service/tax/) либо обратившись в налоговые инспекции или в контакт-центр ФНС России (тел. 8 800 – 222-22-22).

Земельный налог

Действует федеральная льгота, которая уменьшает налоговую базу на кадастровую стоимость 600 квадратных метров одного земельного участка. Льготой могут воспользоваться владельцы земельных участков, относящиеся к следующим категориям: пенсионеры; предпенсионеры; инвалиды I и II групп; инвалиды с детства; ветераны Великой Отечественной войны и боевых действий; многодетные; другие категории граждан, указанные в п. 5 ст. 391 НК РФ.

Дополнительные льготы могут быть установлены нормативными правовыми актами представительных органов муниципальных образований (законами городов федерального значения Москвы, Санкт-Петербурга и Севастополя, нормативными правовыми актами представительного органа федеральной территории "Сириус") по месту нахождения земельных участков.

С информацией о налоговых льготах можно ознакомиться в рубрике «Справочная информация о ставках и льготах по имущественным налогам» на сайте ФНС России (https://www.nalog.ru/rn64/service/tax/) либо обратившись в налоговые инспекции или в контакт-центр ФНС России (тел. 8 800 – 222-22-22).

Налог на имущество физических лиц

Льготы для 21 категории налогоплательщиков (пенсионеры, предпенсионеры, инвалиды, ветераны, военнослужащие, участники СВО и члены их семей, владельцы хозстроений до 50 кв.м и т.п.) предусмотрены ст. 407 НК РФ. Льгота предоставляется в размере подлежащей уплате суммы налога в отношении объекта, не используемого в предпринимательской деятельности. Льгота освобождает от уплаты налога в отношении одного объекта каждого вида с максимально исчисленной суммой налога: 1) квартира или комната; 2) жилой дом; 3) помещение или сооружение, указанные в подпункте 14 пункта 1 статьи 407 НК РФ; 4) хозяйственное строение или сооружение, указанные в подпункте 15 пункта 1 статьи 407 НК РФ; 5) гараж или машино-место.

При этом налоговая льготы в соответствии с пунктом 1 статьи 407 НК РФ не предоставляется в отношении объектов налогообложения, включенных в перечень, определяемый в соответствии с пунктом 7 статьи 378.2 НК РФ, в отношении объектов налогообложения, предусмотренных абзацем вторым пункта 10 статьи 378.2 НК РФ, а также в отношении объектов налогообложения, кадастровая стоимость каждого из которых превышает 300 миллионов рублей.

Дополнительные льготы могут быть установлены нормативными правовыми актами представительных органов муниципальных образований (законами городов федерального значения Москвы, Санкт-Петербурга и Севастополя, нормативными правовыми актами представительного органа федеральной территории "Сириус") по месту нахождения налогооблагаемого имущества.

С информацией о налоговых льготах можно ознакомиться в рубрике «Справочная информация о ставках и льготах по имущественным налогам» на сайте ФНС России (https://www.nalog.ru/rn64/service/tax/), либо обратившись в налоговые инспекции или в контакт-центр ФНС России (тел. 8 800 – 222-22-22).

Шаг 3. Убедившись, что налогоплательщик относиться к категориям лиц, имеющим право на налоговую льготу, но налоговая льгота не учтена в налоговом уведомлении, рекомендуется подать заявление по установленной форме (приказ ФНС России от 14.11.2017 № ММВ-7-21/897@) о предоставлении льготы по транспортному налогу, земельному налогу, налогу на имущество физических лиц.

Подать заявление о предоставлении налоговой льготы в налоговый орган можно любым удобным способом: через личный кабинет налогоплательщика; почтовым сообщением; путем личного обращения в любую налоговую инспекцию; через уполномоченный МФЦ.

Изменились реквизиты для уплаты налогов

С 27 октября 2025 года изменилось наименование подразделения Банка России, осуществляющего функции расчетного и кассового обслуживания.

Теперь в платежных поручениях на уплату налогов, сборов, страховых взносов и неналоговых доходов указывается новое наименование подразделения Банка России, осуществляющего функции расчетного и кассового обслуживания – ОКЦ № 7 ГУ Банка России по ЦФО //УФК по Тульской области, г. Тула.

Остальные платежные реквизиты остаются прежними:

- БИК банка получателя средств (поле 14): 017003983;

- Единый казначейский счет (поле 15): 40102810445370000059;

- получатель (поле 16): КАЗНАЧЕЙСТВО РОССИИ (ФНС РОССИИ);

- номер счета получателя (поле 17): 03100643000000018500;

- ИНН: 7727406020;

- КПП: 770801001;

- КБК: 18201061201010000510 (Единый налоговый платеж).

Избежать ошибок при пополнении ЕНС поможет сервис «Уплата налогов и пошлин». Полная информация о порядке учета начислений и платежей по налогам и страховым взносам размещена в разделе сайта ФНС России «Все о ЕНС».

УФНС России по Саратовской области

Что такое налоговое уведомление и как его исполнить

В связи с этим налоговые органы не позднее 30 дней до наступления срока уплаты по налогам на имущество направляют налогоплательщикам налоговые уведомление для уплаты налогов.

Налоговое уведомление может быть направлено по почте заказным письмом или передано в электронной форме через личный кабинет налогоплательщика, личный кабинет на едином портале государственных и муниципальных услуг. В случае направления налогового уведомления по почте заказным письмом налоговое уведомление считается полученным по истечении шести дней с даты направления заказного письма.

Налогоплательщик (его законный или уполномоченный представитель) вправе получить налоговое уведомление на бумажном носителе под расписку в любом налоговом органе либо через многофункциональный центр предоставления государственных и муниципальных услуг (далее – МФЦ) на основании заявления о выдаче налогового уведомления. Налоговое уведомление передается налогоплательщику (его законному или уполномоченному представителю либо через МФЦ) в срок не позднее пяти дней со дня получения налоговым органом заявления о выдаче налогового уведомления (форма заявления утверждена приказом ФНС России от 20.10.2022 № ЕД-7-21/947@).

Налоговое уведомление за налоговый период 2024 года должно быть исполнено (налоги в нём оплачены) не позднее 1 декабря 2025 года.

Получить уведомление об уплате имущественных налогов можно

- понедельник, среда: 9:00 – 18:00;

- вторник, четверг: 9:00 – 20:00;

- суббота, воскресенье – выходные дни.

УФНС России по Саратовской области

Уважаемые налогоплательщики!

Межрайонная ИФНС России №7 по Саратовской области напоминает, что срок уплаты имущественных налогов физических лиц за 2024 год не позднее 01.12.2025.

В настоящее время продолжается рассылка налоговых уведомлений Почтой России, а также налоговые уведомления размещены в «Личном кабинете налогоплательщика» и «Личном кабинете на Едином портале государственных и муниципальных услуг».

На официальном сайте Федеральной налоговой службы размещена промостраница «Налоговое уведомление 2025» (https://www.nalog.gov.ru/nu/).

Межрайонная ИФНС России № 7 по Саратовской области информирует.

Специалисты инспекции проведут прием налогоплательщиков и окажут бесплатную консультацию в мобильном офисе по вопросам:

- получения уведомлений на уплату имущественных налогов;

- порядка исчисления и уплаты налогов;

- порядка уплаты задолженности;

-получения доступа к сервису ФНС России «Личный кабинет налогоплательщика для физических лиц»;

- функциональных возможностей электронных сервисов налоговой службы;

График работы мобильных офисов на 4 квартал 2025 года

№ п/п

Дата проведения мероприятия

Место проведения мероприятия

наименование

адрес

1

08.10.2025

АДМИНИСТРАЦИЯ МАРКСОВСКОГО МУНИЦИПАЛЬНОГО РАЙОНА САРАТОВСКОЙ ОБЛАСТИ

413090,Россия,Саратовская обл,Маркс г,Ленина пр-кт,18

2

15.10.2025

АДМИНИСТРАЦИЯ СОВЕТСКОГО МУНИЦИПАЛЬНОГО РАЙОНА САРАТОВСКОЙ ОБЛАСТИ

413210,Россия,Саратовская обл,Советский р-н,Степное рп,50 лет Победы ул,3

3

22.10.2025

РОВЕНСКАЯ РАЙОННАЯ АДМИНИСТРАЦИЯ РОВЕНСКОГО МУНИЦИПАЛЬНОГО РАЙОНА САРАТОВСКОЙ ОБЛАСТИ

413270,Россия,Саратовская обл,Ровенский р-н,Ровное рп,Советская ул,28

4

29.10.2025

АДМИНИСТРАЦИЯ МАРКСОВСКОГО МУНИЦИПАЛЬНОГО РАЙОНА САРАТОВСКОЙ ОБЛАСТИ

413090,Россия,Саратовская обл,,Маркс г,Ленина пр-кт,18

5

05.11.2025

АДМИНИСТРАЦИЯ СОВЕТСКОГО МУНИЦИПАЛЬНОГО РАЙОНА САРАТОВСКОЙ ОБЛАСТИ

413210,Россия,Саратовская обл,Советский р-н,Степное рп,50 лет Победы ул,3

6

12.11.2025

АДМИНИСТРАЦИЯ МАРКСОВСКОГО МУНИЦИПАЛЬНОГО РАЙОНА САРАТОВСКОЙ ОБЛАСТИ

413090,Россия,Саратовская обл,,Маркс г,Ленина пр-кт,18

7

19.11.2025

РОВЕНСКАЯ РАЙОННАЯ АДМИНИСТРАЦИЯ РОВЕНСКОГО МУНИЦИПАЛЬНОГО РАЙОНА САРАТОВСКОЙ ОБЛАСТИ

413270,Россия,Саратовская обл,Ровенский р-н,,Ровное рп,Советская ул,28

8

26.11.2025

АДМИНИСТРАЦИЯ МАРКСОВСКОГО МУНИЦИПАЛЬНОГО РАЙОНА САРАТОВСКОЙ ОБЛАСТИ

413090,Россия,Саратовская обл,Маркс г,Ленина пр-кт,18

9

03.12.2025

АДМИНИСТРАЦИЯ СОВЕТСКОГО МУНИЦИПАЛЬНОГО РАЙОНА САРАТОВСКОЙ ОБЛАСТИ

413210,Россия,Саратовская обл,Советский р-н,Степное рп,50 лет Победы ул,3

10

10.12.2025

АДМИНИСТРАЦИЯ МАРКСОВСКОГО МУНИЦИПАЛЬНОГО РАЙОНА САРАТОВСКОЙ ОБЛАСТИ

413090,Россия,Саратовская обл,,Маркс г,Ленина пр-кт,18

11

17.12.2025

РОВЕНСКАЯ РАЙОННАЯ АДМИНИСТРАЦИЯ РОВЕНСКОГО МУНИЦИПАЛЬНОГО РАЙОНА САРАТОВСКОЙ ОБЛАСТИ

413270,Россия,Саратовская обл,Ровенский р-н,,Ровное рп,Советская ул,28

12

24.12.2025

АДМИНИСТРАЦИЯ МАРКСОВСКОГО МУНИЦИПАЛЬНОГО РАЙОНА САРАТОВСКОЙ ОБЛАСТИ

413090,Россия,Саратовская обл,,Маркс г,Ленина пр-кт,18

Типовой устав ООО – удобство и комфортное ведение бизнеса

Облегчить выбор формы типового устава поможет Интернет - сервис «Выбор типового устава», размещенный на сайте ФНС России www.nalog.gov.ru в разделе сервисов «Регистрация бизнеса». Сервис предложит ответить на несколько вопросов, после чего на основании ответов заявителя представит наиболее подходящие варианты.

Основные преимущества использования типового устава:

-

Экономия трудозатрат, т.к. не требуется составление и распечатка на бумажном носителе, исключение формальных ошибок при составлении и утверждении устава.

-

Экономия времени, т.к. не требуется внесение изменений при смене наименования, места нахождения, размера уставного капитала, при изменении законодательства .

-

Экономия денежных затрат, т.к. отсутствует необходимость получения дубликата в регистрирующем органе для представления контрагентам, нотариусу, в банк.

Более подробную информацию можно получить на сайте ФНС России www.nalog.gov.ru, непосредственно в Межрайонной ИФНС России №22 по Саратовской области, а также по телефону Единого Контакт-центра ФНС России 8-800-222-22-22.

Государственные услуги ФНС России можно получить через отделения ГАУСО «МФЦ»

В обособленных подразделениях ГАУСО «МФЦ» осуществляется представление следующих государственных услуг Федеральной налоговой службы:

1. Государственная регистрация юридических лиц, физических лиц в качестве индивидуальных предпринимателей и крестьянских (фермерских) хозяйств;

2. Предоставление заинтересованным лицам сведений, содержащихся в реестре дисквалифицированных лиц;

3. Предоставление выписки из Единого государственного реестра налогоплательщиков (в части предоставления по запросам физических и юридических лиц выписок из указанного реестра, за исключением сведений, содержащих налоговую тайну);

4. Предоставление сведений и документов, содержащихся в ЕГРЮЛ и ЕГРИП(в части предоставления по запросам физических и юридических лиц выписок из указанных реестров, за исключением выписок, содержащих сведения ограниченного доступа);

5. Бесплатное информирование (в том числе в письменной форме) налогоплательщиков, плательщиков сборов, плательщиков страховых взносов и налоговых агентов о действующих налогах и сборах, страховых взносах, законодательстве Российской Федерации;

6. Прием заявления физического лица о предоставлении налоговой льготы по транспортному налогу, земельному налогу, налогу на имущество физических лиц;

7. Прием уведомления о выбранных объектах налогообложения, в отношении которых предоставляется налоговая льгота по налогу на имущество физических лиц;

8. Приём уведомления о выбранном земельном участке, в отношении которого применяется налоговый вычет по земельному налогу;

9. Приём заявления о выдаче налогового уведомления;

10. Прием заявления о гибели или уничтожении объекта налогообложения по налогу на имущество физических лиц.

11. Прием заявления о гибели или уничтожении объекта налогообложения по транспортному налогу;

12. Прием сообщения о наличии объектов недвижимого имущества и (или) транспортных средств, признаваемых объектами налогообложения по соответствующим налогам, уплачиваемым физическими лицами;

13. Прием заявления о прекращении исчисления транспортного налога в связи с принудительным изъятием транспортного средства;

14. Прием заявления физического лица о постановке на учет в налоговом органе и выдача (повторная выдача) физическому лицу свидетельства о постановке на учет;

15. Прием от налогоплательщиков, являющихся физическими лицами, налоговых деклараций по налогу на доходы физических лиц (форма 3 -НДФЛ) на бумажном носителе;

16. Прием запроса о предоставлении справки о наличии по состоянию на дату формирования справки положительного, отрицательного или нулевого сальдо единого налогового счета налогоплательщика, плательщика сбора, плательщика страховых взносов или налогового агента;

17. Прием запроса о предоставлении справки о принадлежности сумм денежных средств, перечисленных в качестве единого налогового платежа;

18. Прием запроса о предоставлении акта сверки принадлежности сумм денежных средств, перечисленных и (или) признаваемых в качестве единого налогового платежа, либо сумм денежных средств, перечисленных не в качестве единого налогового платежа;

19. Прием заявления о доступе к личному кабинету налогоплательщика для физических лиц;

20. Прием согласия налогоплательщика, плательщика сбора, плательщика страховых взносов, налогового агента на информирование о наличии недоимки и (или) задолженности по пеням, штрафам, процентам;

21. Прием заявления налогоплательщика - физического лица

о прекращении исчисления транспортного налога (авансового платежа по налогу) в отношении транспортного средства, находящегося в розыске в связи с его угоном (хищением), транспортного средства, находившегося в розыске в связи с его угоном (хищением), розыск которого прекращен;

22. Прием уведомления налогоплательщика - физического лица о наличии на земельном участке жилищного фонда и (или) объектов инженерной инфраструктуры жилищно-коммунального комплекса, о площади части земельного участка, приходящейся на объект недвижимого имущества, не относящийся к жилищному фонду и (или) к объектам инженерной инфраструктуры жилищно-коммунального комплекса;

23. Прием заявления о перерасчете суммы ранее исчисленного транспортного налога, земельного налога, налога на имущество физических лиц, налога на доходы физических лиц.

Адреса территориальных пунктов МФЦ:

г. Энгельс, пл. Ленина, 48;

г. Маркс, ул. Ленина, 52 «а»;

РП Ровное, ул. К. Маркса, 23 «а»;

РП Степное, ул. 50 лет Победы, 1.

-

-

-

-

-

-

-

-

Налогоплательщиками наиболее часто допускаются следующие ошибки при оформлении расчетных документов:

Более подробная информация об особенностях функционирования Единого налогового счета размещена в разделе «Всё о ЕНС» на официальном сайте налоговой службы.

Также сформировать платежный документ без ошибок поможет электронный сервис ФНС России «Уплата налогов и пошлин».

Управление напоминает о необходимости уплаты авансовых платежей

УФНС России по Саратовской области

Физические лица и организации и могут уплатить налоги за третье лицо

Налоги (взносы, сборы) за третье лицо можно уплатить посредством единого налогового платежа (ЕНП) или отдельными платежками. В целях обеспечения правильного учета налоговых платежей приказом Минфина России от 12.11.2013 №107н утверждены правила, которые предусматривают порядок оформления платежных документов при уплате налогов иными лицами.

Обязательным условием при уплате налогов иным лицом является указание в полях значений ИНН и КПП данных того плательщика, чья обязанность по уплате исполняется. При уплате за физическое лицо в поле «КПП» указывается значение «0». При заполнении поля «Плательщик» необходимо указать информацию о лице, оформившем платежное поручение. Таким образом, платежные поручения необходимо оформлять с учетом следующих особенностей:

- в поле 60 отражается ИНН лица, за которое исполняете обязанность;

- в поле 102 отражается КПП лица, за которое перечисляете платеж;

- в поле 8 указываются данные налогоплательщика, осуществившего платеж (наименование организации, а для предпринимателя – ФИО и статус «ИП» в скобках);

- в поле 24 «Назначение платежа» приводится дополнительная информация для идентификации платежа. Вы можете указать свои ИНН и КПП (если он есть) через знак «//», затем наименование организации или ФИО предпринимателя (с указанием «ИП» в скобках), за кого перечисляется налог. После этого через знак «//» указать назначение платежа.

Для оформления платежного поручения, вы так же можете воспользоваться интернет-сервисом налоговой службы «Уплата налогов и пошлин».

Узнать о задолженности и оплатить ее помогут электронные сервисы ФНС России

Предоставить согласие на информирование о задолженности можно:

- в электронной форме – по телекоммуникационным каналам связи;

- через сервис «Личный кабинет налогоплательщика»;

- на бумаге при личном посещении налогового органа или по почте.

Проверить наличие задолженности в мобильных сервисах банков можно следующим образом:

- авторизуйтесь в приложении и войдите в личный кабинет;

- перейдите в раздел «Платежи», затем во вкладку для оплаты государственных платежей;

- выберите Федеральную налоговую службу;

- введите ИНН налогоплательщика;

- проверьте наличие задолженности и произведите оплату.

УФНС России по Саратовской области

Межрайонная ИФНС России № 7 по Саратовской области информирует.

С 2026 года единым документом о постановке на учет в налоговом органе станет выписка

Получить информацию о задолженности по налогам можно

по SMS или электронной почте

У налогоплательщиков Саратовской области появилась возможность бесплатно и оперативно получать информацию о наличии задолженности по налогам посредством SMS-сообщений или по адресу электронной почты.

Для этого достаточно лишь предоставить согласие налогоплательщика на его информирование налоговым органом.

Удобнее всего направить свое согласие можно с помощью электронного сервиса ФНС России «Личный кабинет налогоплательщика для физических лиц».

Для этого необходимо перейти на закладку «Обращения», выбрать «Прочие ситуации», нажать на «Согласие (отказ) на информирование о наличии недоимки и (или) задолженности по пеням, штрафам, процентам», и определиться с подходящим видом информирования (по номеру телефона и (или) по электронной почте). Далее налогоплательщик подтверждает свое согласие, подписывая его электронно-цифровой подписью (оформляется совершенно бесплатно в « »).

Информирование будет проводиться с помощью SMS-сообщений или по электронной почте не чаще одного раза в квартал при условии получения согласия на такое информирование.

Форма согласия утверждена приказом ФНС России от 30.11.2022

№ЕД-7-8/1135@.

Более подробную информацию можно получить в любом налоговом органе, а также по телефону единого контакт-центра ФНС России 8-800-222-22-22.

Получая заработную плату в конверте,

вы рискуете лишиться работы и социальных гарантий.

УФНС России по Саратовской области напоминает, что выплата работодателем заработной платы в конвертах – это уход от ответственности перед своими работниками и один из способов уклонения от уплаты страховых взносов и НДФЛ.

При этом работнику официально выплачивается часть дохода, указанная в трудовом договоре, а основная сумма передается в конверте, но ее размер, срок выплаты и сама вероятность получения не закреплены никакими документами.

Работники, получающие «серую» зарплату, не могут в полном объеме воспользоваться своими правами. Рисками в этой ситуации для работника являются:

- неоплаченные больничные листы и отпуск;

- отсутствие доплаты за дополнительную работу;

- риск увольнения без выплаты полной заработной платы;

- отсутствие права на достойную пенсию;

-невозможность в полной мере воспользоваться правом на получение социальных и имущественных вычетов;

- отказ в социальных выплатах при несчастных случаях;

- риск не получить одобрение кредита на нужную сумму;

- получение займа или ипотеки под более высокий процент.

За 9 месяцев 2023 года в области легализовано более 4 тысяч работников, рост по сравнению с аналогичным периодом прошлого года составил 10 процентов.

Дополнительные поступления НДФЛ от легализованных работников составили 46,8 млн рублей, что более чем в 3 раза выше по сравнению с размером поступлений за аналогичный период прошлого года (15,1 млн рублей).

Каждый гражданин может проверить размер своей заработной платы, уплаченные работодателем страховые взносы и налог на доходы физических лиц с помощью сервиса «Личный кабинет налогоплательщика для физических лиц» в разделе «Доходы».

Если вам выплачивают заработную плату в «конверте», или стало известно о фактах неформальной занятости – незамедлительно обращайтесь в Государственную инспекцию труда, местные органы власти, налоговые или правоохранительные органы.

Арбитражные управляющие могут повысить эффективность своей работы с помощью специализированного информационного ресурса

УФНС России по Саратовской области напоминает, что на официальном сайте ФНС России размещен «Регистр арбитражных управляющих» (РАУ). Этот проект направлен на оптимизацию деятельности специалистов, занятых процедурами банкротства, и повышение прозрачности процесса управления активами компаний-должников.

РАУ состоит из двух частей: открытой портальной части, доступной для всех, и закрытой портальной части. В свободном доступе содержатся сведения об арбитражных управляющих (АУ) с рейтингом эффективности. Закрытая портальная часть доступна арбитражным управляющим и СРО (Саморегулируемая организация арбитражных управляющих) путем авторизации в рабочем кабинете.

Для входа в рабочий кабинет СРО /АУ необходимо в правом верхнем углу главной страницы кликнуть на ссылку «Вход в рабочий кабинет» и выбрать свой сертификат электронной подписи. В рабочих кабинетах АУ предусмотрены новые возможности, такие как:

- участие в процедуре конкурентного выбора АУ;

- отслеживание своего текущего рейтинга и истории его изменений;

- обмен документами с ФНС России;

- получение уведомлений о важных событиях и изменениях.

Регистр арбитражных управляющих стал площадкой электронного взаимодействия с ФНС России. Здесь управляющие могут максимально быстро получить в электронном виде все возможные к передаче по закону данные о должнике, имеющиеся у налоговых органов. До появления регистра это была длительная многодневная процедура бумажного документооборота. С начала 2025 года в Саратовской области через регистр поступило 4,1 тысячи заявлений от арбитражных управляющих на получение сведений о должнике или супруге должника.

Использование нового регистра обеспечит следующие выгоды специалистам отрасли:

- значительное снижение бюрократической нагрузки;

- сокращение расходов на отправку писем и документов;

- улучшение скорости и качества взаимодействия с органами государственной власти.

УФНС России по Саратовской области

Типовой устав ООО – удобство и комфортное ведение бизнесаТиповой устав общества с ограниченной ответственностью – это разработанный и утвержденный Приказом Минэкономразвития России от 01.08.2018 № 411 учредительный документ, в котором содержатся все необходимые для ведения бизнеса сведения.

В настоящее время утверждены 36 типовых форм устава, на основании которых могут действовать не только вновь созданные юридические лица, но и уже действующие.

При создании общества с ограниченной ответственностью (далее - ООО), номер типового устава нужно просто отразить в принятом решении о создании общества, а также в заявлении по форме Р11001. Распечатка и представление устава в регистрирующий орган не требуется.

Действующее ООО также может принять решение о переходе на типовую форму устава в любое время. Для внесения в ЕГРЮЛ сведений о том, что ООО будет действовать на основании типового устава, в регистрирующий орган необходимо подать только заявление по форме Р13014 с указанием номера типового устава. Распечатка и представление устава в регистрирующий орган также не требуется, госпошлина не оплачивается.

Облегчить выбор формы типового устава поможет Интернет - сервис «Выбор типового устава», размещенный на сайте ФНС России www.nalog.gov.ru в разделе сервисов «Регистрация бизнеса». Сервис предложит ответить на несколько вопросов, после чего на основании ответов заявителя представит наиболее подходящие варианты.

Основные преимущества использования типового устава:

· Экономия трудозатрат, т.к. не требуется составление и распечатка на бумажном носителе, исключение формальных ошибок при составлении и утверждении устава.

· Экономия времени, т.к. не требуется внесение изменений при смене наименования, места нахождения, размера уставного капитала, при изменении законодательства .

· Экономия денежных затрат, т.к. отсутствует необходимость получения дубликата в регистрирующем органе для представления контрагентам, нотариусу, в банк.

Более подробную информацию можно получить на сайте ФНС России www.nalog.gov.ru, непосредственно в Межрайонной ИФНС России №22 по Саратовской области, а также по телефону Единого Контакт-центра ФНС России 8-800-222-22-22.

Государственные услуги ФНС России можно получить через отделения ГАУСО «МФЦ»

В обособленных подразделениях ГАУСО «МФЦ» осуществляется представление следующих государственных услуг Федеральной налоговой службы:

1. Государственная регистрация юридических лиц, физических лиц в качестве индивидуальных предпринимателей и крестьянских (фермерских) хозяйств;

2. Предоставление заинтересованным лицам сведений, содержащихся в реестре дисквалифицированных лиц;

3. Предоставление выписки из Единого государственного реестра налогоплательщиков (в части предоставления по запросам физических и юридических лиц выписок из указанного реестра, за исключением сведений, содержащих налоговую тайну);

4. Предоставление сведений и документов, содержащихся в ЕГРЮЛ и ЕГРИП(в части предоставления по запросам физических и юридических лиц выписок из указанных реестров, за исключением выписок, содержащих сведения ограниченного доступа);

5. Бесплатное информирование (в том числе в письменной форме) налогоплательщиков, плательщиков сборов, плательщиков страховых взносов и налоговых агентов о действующих налогах и сборах, страховых взносах, законодательстве Российской Федерации;

6. Прием заявления физического лица о предоставлении налоговой льготы по транспортному налогу, земельному налогу, налогу на имущество физических лиц;

7. Прием уведомления о выбранных объектах налогообложения, в отношении которых предоставляется налоговая льгота по налогу на имущество физических лиц;

8. Приём уведомления о выбранном земельном участке, в отношении которого применяется налоговый вычет по земельному налогу;

9. Приём заявления о выдаче налогового уведомления;

10. Прием заявления о гибели или уничтожении объекта налогообложения по налогу на имущество физических лиц.

11. Прием заявления о гибели или уничтожении объекта налогообложения по транспортному налогу;

12. Прием сообщения о наличии объектов недвижимого имущества и (или) транспортных средств, признаваемых объектами налогообложения по соответствующим налогам, уплачиваемым физическими лицами;

13. Прием заявления о прекращении исчисления транспортного налога в связи с принудительным изъятием транспортного средства;

14. Прием заявления физического лица о постановке на учет в налоговом органе и выдача (повторная выдача) физическому лицу свидетельства о постановке на учет;

15. Прием от налогоплательщиков, являющихся физическими лицами, налоговых деклараций по налогу на доходы физических лиц (форма 3 -НДФЛ) на бумажном носителе;

16. Прием запроса о предоставлении справки о наличии по состоянию на дату формирования справки положительного, отрицательного или нулевого сальдо единого налогового счета налогоплательщика, плательщика сбора, плательщика страховых взносов или налогового агента;

17. Прием запроса о предоставлении справки о принадлежности сумм денежных средств, перечисленных в качестве единого налогового платежа;

18. Прием запроса о предоставлении акта сверки принадлежности сумм денежных средств, перечисленных и (или) признаваемых в качестве единого налогового платежа, либо сумм денежных средств, перечисленных не в качестве единого налогового платежа;

19. Прием заявления о доступе к личному кабинету налогоплательщика для физических лиц;

20. Прием согласия налогоплательщика, плательщика сбора, плательщика страховых взносов, налогового агента на информирование о наличии недоимки и (или) задолженности по пеням, штрафам, процентам;

21. Прием заявления налогоплательщика - физического лица

о прекращении исчисления транспортного налога (авансового платежа по налогу) в отношении транспортного средства, находящегося в розыске в связи с его угоном (хищением), транспортного средства, находившегося в розыске в связи с его угоном (хищением), розыск которого прекращен;

22. Прием уведомления налогоплательщика - физического лица о наличии на земельном участке жилищного фонда и (или) объектов инженерной инфраструктуры жилищно-коммунального комплекса, о площади части земельного участка, приходящейся на объект недвижимого имущества, не относящийся к жилищному фонду и (или) к объектам инженерной инфраструктуры жилищно-коммунального комплекса;

23. Прием заявления о перерасчете суммы ранее исчисленного транспортного налога, земельного налога, налога на имущество физических лиц, налога на доходы физических лиц.

Адреса территориальных пунктов МФЦ:

г. Энгельс, пл. Ленина, 48;

г. Маркс, ул. Ленина, 52 «а»;

РП Ровное, ул. К. Маркса, 23 «а»;

РП Степное, ул. 50 лет Победы, 1.

«Межрайонная ИФНС России № 20 по Саратовской области

объясняет, как и какими способами платить налоги самозанятым

Плательщики налога на профессиональный доход могут выбрать способ уплаты.

Отдельно в мобильном приложении «Мой налог» или через уполномоченных Партнеров. Например, сформировав квитанцию на уплату налога. Такой платеж будет автоматически зачтен для погашения только НПД.

В составе Единого налогового платежа через личный кабинет физического лица или индивидуального предпринимателя. Самозанятый вносит деньги на свой Единый налоговый счет, а дальше ФНС России автоматически распределит их по всем налогам. При наличии задолженности платеж будет направлен на ее погашение по хронологии возникновения. Если, помимо задолженности по налогу на профессиональный доход, есть задолженность по иным налогам, которая возникла раньше, то сначала будет погашена именно она.

Срок уплаты — не позднее 28 числа следующего месяца.

Подавать уведомления об исчисленных налогах самозанятым не нужно. Начисления формируются на основании чеков. Сумма к уплате отображается в приложении «Мой налог» и личном кабинете самозанятого».

Межрайонная инспекция ФНС России №7 по Саратовской области напоминает налогоплательщикам о необходимости предоставления в налоговый орган декларации о доходах (форма 3-НДФЛ), полученных в 2024 году от продажи имущества, имущественных прав, транспортных средств и др. не позднее 30 апреля 2025 года.Представить декларацию можно лично, по почте или дистанционно, воспользовавшись сервисом «Личный кабинет налогоплательщика для физических лиц» на сайте ФНС России или порталом государственных услуг.

Наиболее удобным способом подачи декларации является сервис «Личный кабинет налогоплательщика для физических лиц» или его мобильная версия – приложение «Налоги ФЛ». Сервис позволяет заполнить и направить декларацию в режиме онлайн. Процесс во многом автоматизирован, так как большая часть информации уже содержится в сервисе (ИНН, персональные и контактные данные, информация об объектах собственности, сведения о доходах и др.).

Отчетность через Личный кабинет – это быстрый, надежный и современный способ представления декларации 3-НДФЛ!

Функционал портала госуслуг предлагает направить уже готовую декларацию в формате xml. Для этого необходимо воспользоваться услугой «Прием декларации 3-НДФЛ» в разделе «Налоги и финансы». Перед отправкой документ подписывается усиленной неквалифицированной электронной подписью в мобильном приложении «Госключ» или усиленной квалифицированной электронной подписью, выданной в аккредитованном удостоверяющем центре.

Цените свое время!

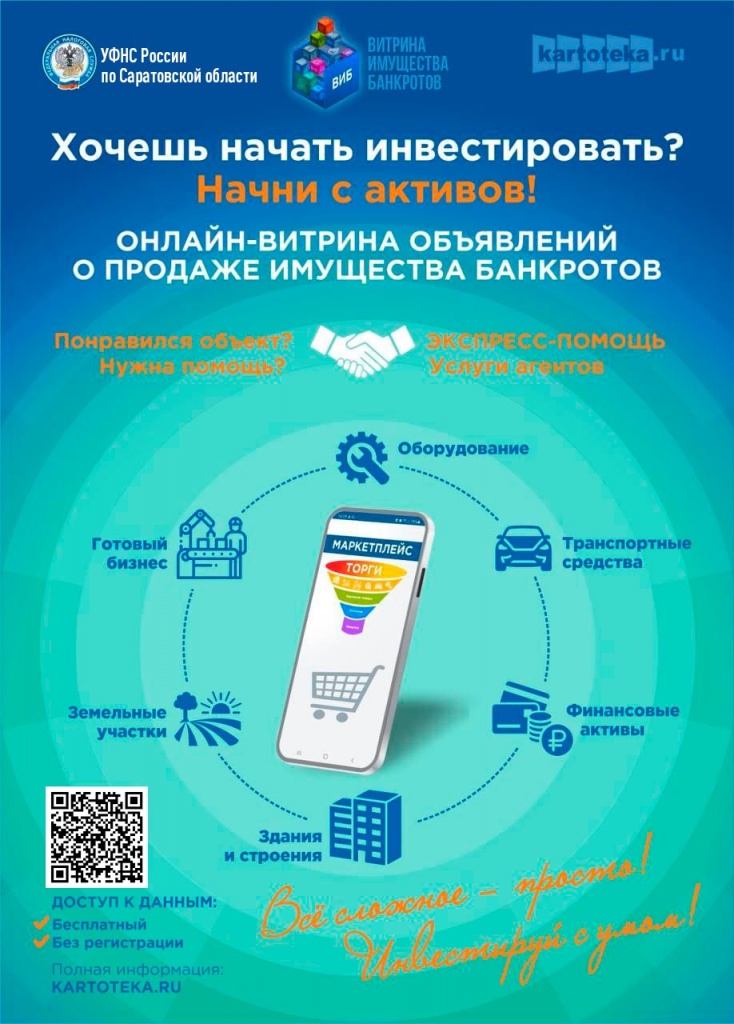

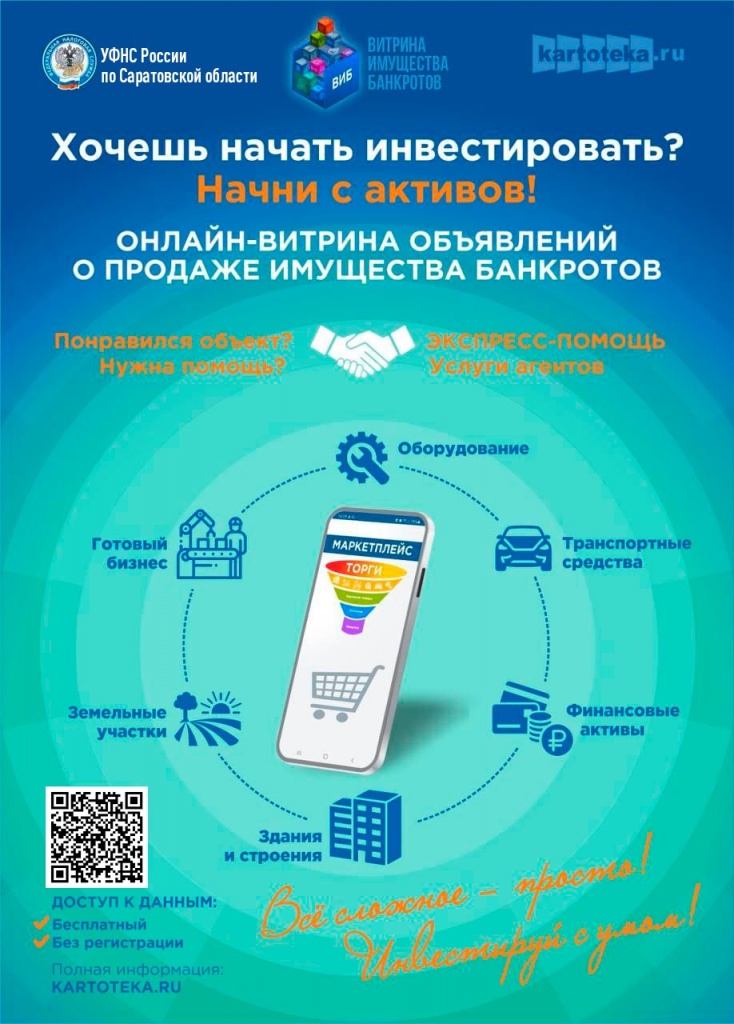

В Саратовской области стартует пилотный проект по продаже имущества банкротов

В Саратовской области стартует пилотный проект - маркетплейс «Витрина имущества банкротов» (ВИБ), который представляет собой онлайн-витрину объявлений о продаже имущества банкротов. Его цель - повысить эффективность реализации имущества банкротов за счет увеличения круга потенциальных покупателей. Реализовали проект ФНС России и компания «Коммерсантъ Картотека».

Известно, что банкрот - это должник, не способный рассчитаться по долгам в полном объеме. Для расчетов с кредиторами имущество таких должников распродается на различных торговых площадках. На новой площадке вся конкурсная масса представлена в обобщенном и понятном виде.

На ВИБ выставлены на продажу готовый бизнес, недвижимость, транспорт, земельные участки, оборудование и дебиторская задолженность. Имущество можно приобрести для себя, для ведения бизнеса и перепродажи.

Объекты продажи представлены с пользовательскими характеристиками (фото и видео), с указаниями о местонахождении объекта и возможности его просмотра. Достоверность подтверждается сайтами Россрестра и ГИБДД.

Доступ к данным осуществляется на бесплатной основе и без регистрации по ссылке: www.kartoteka.ru/bankruptcy2/.

УФНС России по Саратовской области

В регионе проводится Декларационная кампания 2025 года

Межрайонная инспекция ФНС России №7 по Саратовской области

напоминает налогоплательщикам о необходимости предоставления в налоговый орган декларации о доходах (форма 3-НДФЛ), полученных в 2024 году, не позднее 30 апреля 2025 года. Уплата исчисленного в декларации налога на доходы физических лиц (НДФЛ) должна быть осуществлена физическими лицами не позднее 15 июля 2025 года.

С 2025 года действует новая форма налоговой декларации 3-НДФЛ, утвержденная приказом ФНС России от 19.09.2024 № ЕД-7-11/757@. Декларацию по форме 3-НДФЛ можно подать в налоговый орган по месту постановки на налоговый учет, а также в личном кабинете налогоплательщика для физических лиц.

Предоставить декларацию по форме 3-НДФЛ необходимо при получении дохода в 2024 году от:

- аренды;

- продажи недвижимого имущества или транспортных средств, акций, долей, паёв, иного имущества, находившегося в собственности менее минимального срока владения;

- получения в дар (за исключением подарков от близких родственников);

- источников за пределами Российской Федерации;

- оказания услуг физическим лицам;

- осуществления предпринимательской, адвокатской, нотариальной деятельности или ведения частной практики;

- операций с цифровой валютой;

- иных источников.

Подать декларацию также необходимо, если при выплате дохода налоговый агент не удержал НДФЛ и не сообщил в налоговый орган об этом. Если же налоговый агент выполнил эту обязанность, то налоговый орган направит налогоплательщику уведомление, на основании которого необходимо уплатить НДФЛ не позднее 1 декабря 2025 года.

Уточнить информацию о порядке декларирования доходов и заявления вычетов можно, обратившись по телефону Единого Контакт-центра ФНС России: 8 (800)-222-22-22.

Неточности в платежном документе могут приводить к несвоевременному отражению платежа на Едином налоговом счетеУФНС России по Саратовской области напоминает, что для перечисления в бюджетную систему РФ налогов, сборов, страховых взносов, пеней, штрафов, процентов, администрируемых налоговыми органами, предусмотрены единые реквизиты – отдельный казначейский счет, открытый Управлению Федерального казначейства по Тульской области:

· наименование банка получателя средств (поле 13): ОТДЕЛЕНИЕ ТУЛА БАНКА РОССИИ//УФК по Тульской области, г. Тула;

· БИК банка получателя средств (поле 14): 017003983;

· Единый казначейский счет (поле 15): 40102810445370000059;

· получатель (поле 16): КАЗНАЧЕЙСТВО РОССИИ (ФНС РОССИИ);

· номер счета получателя (поле 17): 03100643000000018500;

· ИНН: 7727406020;

· КПП: 770801001;

· КБК: 18201061201010000510 (Единый налоговый платеж).

Следует помнить, что неточности при оформлении расчетного документа приводят к негативным последствиям, и прежде всего, к задержке передачи Федеральным казначейством информации о платеже. Результат - несвоевременное отражение платежа на Едином налоговом счете (ЕНС) и риск образования задолженности.

Налогоплательщиками наиболее часто допускаются следующие ошибки при оформлении расчетных документов:

· оформление расчетных документов с указанием ИНН получателя отличным от ИНН 7727406020;

· при оформлении расчетных документов для перечисления платежей, налогоплательщиками до сих пор указываются КБК конкретных налогов, входящих в ЕНС (необходимо указывать КБК, предназначенный для перечисления денежных средств в виде Единого налогового платежа);

· указание номера счета получателя территориального органа Федерального казначейства, отличающегося от номера счета УФК по Тульской области.

Более подробная информация об особенностях функционирования Единого налогового счета размещена в разделе «Всё о ЕНС» на официальном сайте налоговой службы.

Также сформировать платежный документ без ошибок поможет электронный сервис ФНС России «Уплата налогов и пошлин».

Государственные услуги ФНС России можно получить через отделения ГАУСО «МФЦ»В обособленных подразделениях ГАУСО «МФЦ» осуществляется представление следующих государственных услуг Федеральной налоговой службы:

- Государственная регистрация юридических лиц, физических лиц в качестве индивидуальных предпринимателей и крестьянских (фермерских) хозяйств;

- Предоставление заинтересованным лицам сведений, содержащихся в реестре дисквалифицированных лиц;

- Предоставление выписки из Единого государственного реестра налогоплательщиков (в части предоставления по запросам физических и юридических лиц выписок из указанного реестра, за исключением сведений, содержащих налоговую тайну);

- Предоставление сведений и документов, содержащихся в ЕГРЮЛ и ЕГРИП(в части предоставления по запросам физических и юридических лиц выписок из указанных реестров, за исключением выписок, содержащих сведения ограниченного доступа);

- Бесплатное информирование (в том числе в письменной форме) налогоплательщиков, плательщиков сборов, плательщиков страховых взносов и налоговых агентов о действующих налогах и сборах, страховых взносах, законодательстве Российской Федерации;

- Прием заявления физического лица о предоставлении налоговой льготы по транспортному налогу, земельному налогу, налогу на имущество физических лиц;

- Прием уведомления о выбранных объектах налогообложения, в отношении которых предоставляется налоговая льгота по налогу на имущество физических лиц;

- Приём уведомления о выбранном земельном участке, в отношении которого применяется налоговый вычет по земельному налогу

- Приём заявления о выдаче налогового уведомления;

- Прием заявления о гибели или уничтожении объекта налогообложения по налогу на имущество физических лиц.

- Прием заявления о гибели или уничтожении объекта налогообложения по транспортному налогу;

- Прием сообщения о наличии объектов недвижимого имущества и (или) транспортных средств, признаваемых объектами налогообложения по соответствующим налогам, уплачиваемым физическими лицами;

- Прием заявления о прекращении исчисления транспортного налога в связи с принудительным изъятием транспортного средства;

- Прием заявления физического лица о постановке на учет в налоговом органе и выдача (повторная выдача) физическому лицу свидетельства о постановке на учет;

- Прием от налогоплательщиков, являющихся физическими лицами, налоговых деклараций по налогу на доходы физических лиц (форма 3 -НДФЛ) на бумажном носителе;

- Прием запроса о предоставлении справки о наличии по состоянию на дату формирования справки положительного, отрицательного или нулевого сальдо единого налогового счета налогоплательщика, плательщика сбора, плательщика страховых взносов или налогового агента;

- Прием запроса о предоставлении справки о принадлежности сумм денежных средств, перечисленных в качестве единого налогового платежа;

-Прием запроса о предоставлении акта сверки принадлежности сумм денежных средств, перечисленных и (или) признаваемых в качестве единого налогового платежа, либо сумм денежных средств, перечисленных не в качестве единого налогового платежа;

- Прием заявления о доступе к личному кабинету налогоплательщика для физических лиц;

- Прием согласия налогоплательщика, плательщика сбора, плательщика страховых взносов, налогового агента на информирование о наличии недоимки и (или) задолженности по пеням, штрафам, процентам .

Адреса территориальных пунктов МФЦ: г. Энгельс, пл. Ленина, 48; г. Маркс, ул. Ленина, 52 «а»; РП Ровное, ул. К. Маркса, 23 «а»; РП Степное, ул. 50 лет Победы, 1.

Получая заработную плату в конверте,

вы рискуете лишиться работы и социальных гарантий.

УФНС России по Саратовской области напоминает, что выплата работодателем заработной платы в конвертах – это уход от ответственности перед своими работниками и один из способов уклонения от уплаты страховых взносов и НДФЛ.

При этом работнику официально выплачивается часть дохода, указанная в трудовом договоре, а основная сумма передается в конверте, но ее размер, срок выплаты и сама вероятность получения не закреплены никакими документами.

Работники, получающие «серую» зарплату, не могут в полном объеме воспользоваться своими правами. Рисками в этой ситуации для работника являются:

- неоплаченные больничные листы и отпуск;

- отсутствие доплаты за дополнительную работу;

- риск увольнения без выплаты полной заработной платы;

- отсутствие права на достойную пенсию;

-невозможность в полной мере воспользоваться правом на получение социальных и имущественных вычетов;

- отказ в социальных выплатах при несчастных случаях;

- риск не получить одобрение кредита на нужную сумму;

- получение займа или ипотеки под более высокий процент.

За 9 месяцев 2023 года в области легализовано более 4 тысяч работников, рост по сравнению с аналогичным периодом прошлого года составил 10 процентов.

Дополнительные поступления НДФЛ от легализованных работников составили 46,8 млн рублей, что более чем в 3 раза выше по сравнению с размером поступлений за аналогичный период прошлого года (15,1 млн рублей).

Каждый гражданин может проверить размер своей заработной платы, уплаченные работодателем страховые взносы и налог на доходы физических лиц с помощью сервиса «Личный кабинет налогоплательщика для физических лиц» в разделе «Доходы».

Если вам выплачивают заработную плату в «конверте», или стало известно о фактах неформальной занятости – незамедлительно обращайтесь в Государственную инспекцию труда, местные органы власти, налоговые или правоохранительные органы.

Получить информацию о задолженности по налогам можно

по SMS или электронной почте

У налогоплательщиков Саратовской области появилась возможность бесплатно и оперативно получать информацию о наличии задолженности по налогам посредством SMS-сообщений или по адресу электронной почты.